发布日期:2025-03-19 20:12 点击次数:186

1月新增信贷、社融限制创单月新高,“开门红”超预期,企业端施展亮眼,响应银行年头网络投放储备名堂、早投放早收益的诉求较强。高增的信贷数据响应实体部门融资需求的还原,政府债加速刊行以及贷款的前置投放体现了稳增长的策略特征。

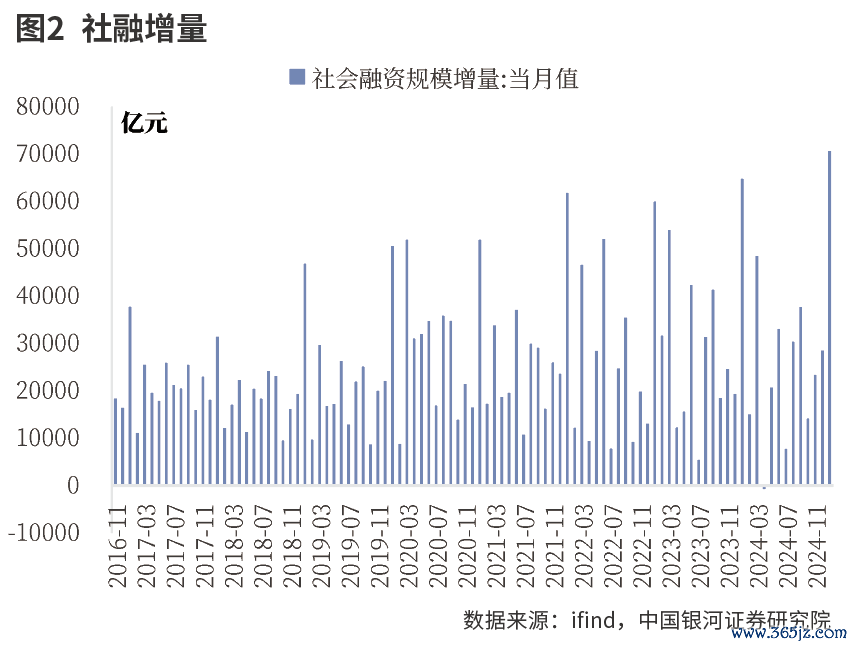

2月14日,中国东说念主民银行发布2025年1月社融金融数据:1月社融新增7.06万亿元,同比多增0.58万亿元,存量社融同比增长8%。东说念主民币贷款余额260.77万亿元,同比增长7.53%;新增东说念主民币贷款5.13万亿元,同比多增0.21万亿元;东说念主民币贷款同比增长7.5%,环比下落0.1个百分点。东说念主民币入款新增4.32万亿元,同比少增1.16万亿元。新口径M1同比增长0.4%,环比下落0.8%;M2同比增长7%,环比下落0.3%。

1月单月经贷增量改革高,“开门红”施展超预期,居民贷款少增。

1月企业贷款新增4.78万亿元,同比多增9200亿元,其中,企业短贷加多1.74万亿元,同比多增2800亿元,或与春节企业节前网络支付需求高度关联;企业中恒久贷款新增3.46万亿元,同比多增1500亿元,或与名堂储备年头网络投放和债务置换抵减企业中长贷效应缓解联系。1月单据融资减少5149亿元,同比少减4584亿元,是企业端贷款最大的撑持项,响应了银行“开门红”冲量需求仍然不低。

1月居民贷款新增4438亿元,同比少增5363亿元,其中,居民短期贷款减少497亿元,同比多减4025亿元,居民短贷减少或与春节错位联系,春节工资奖金披发靠前,居民现款流大幅增长压降信贷需求;1月居民中恒久贷款加多4935亿元,同比少增1337亿元,未能延续2024年第四季度领会同比多增的势头。

1月M2同比增速为7%,较上月下落0.3个百分点,非银入款的大幅减少组成M2的主要牵扯成分。1月M1同比增速为0.4%,按可比口径回溯后较2024年12月下行0.8个百分点。

1月贷款限制改革高,从结构来看,居民部门信贷需求走弱,或与春节错位联系;企业部门信贷施展亮眼,或与春节提前带动短期融资需求加多、名堂年头网络投放、置换债对企业中长贷的抵冲效应减少联系。1月M1、M2增速回落,除春节错位、非银入款等成分牵扯外,亦骄横经济步履活跃度有待升迁。

1月单月社融及信贷增量均创历史新高

1月新增社融、信贷限制创单月新高,“开门红”超预期,响应银行年头网络投放储备名堂、早投放早收益的诉求较强,信贷需求回暖仍待不雅察。跟着地产销售回暖及提前还款的减少,个东说念主住房贷款延续改善趋势,已矣同比多增;非房个东说念主贷款需求仍待开导。

企业贷款投放创历史新高,或主若是各地重心名堂早开工抢开工,带动基建关联配套贷款快速投放。M1口径切换,春节错位影响下增速环比下落。瞻望2025年,在愈加积极的财政策略和阻抑宽松的货币策略下,政府债有望保管高速推广撑持社融增长,企业、居民融资需求尚待进一步不雅察,在外部环境省略情趣、隐债置换的扰动下,忖度信贷增速低于社融。

1月金融数据的亮点是新增社融、信贷限制创单月新高,1月社融新增7.06万亿元,同比多增0.58万亿元,贷款、政府债券组成主要增量,单月社融及信贷增量均创历史新高。

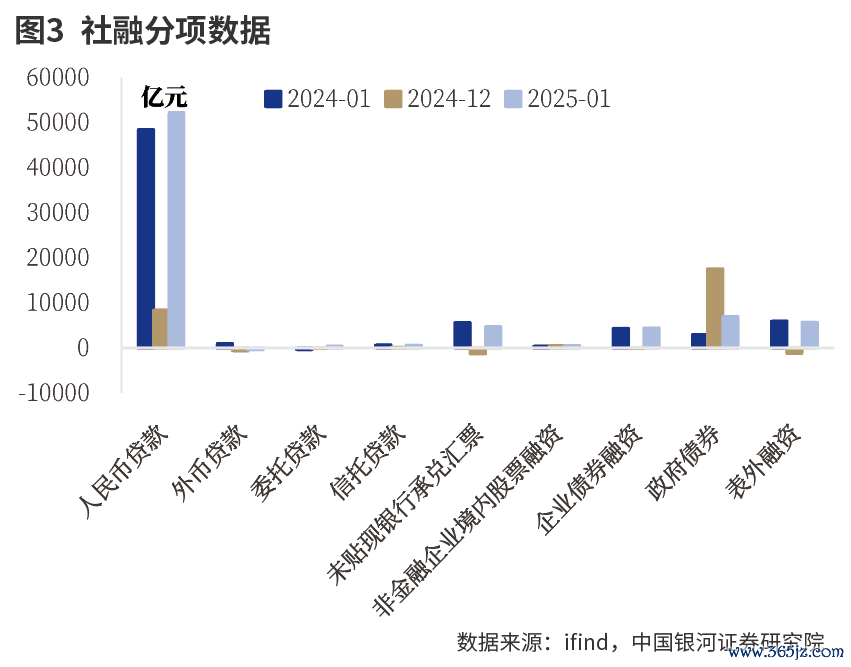

具体来看,社融口径东说念主民币贷款新增5.22万亿元,同比多增0.38万亿元,创单月新高,超阛阓预期;新增贷款占社融的74%。尽管受春节影响责任日少于2024年同期,以及隐债置换一定程度牵扯对公贷款增长,但贷款仍在2024年高基数下已矣了同比多增,响应银行年头网络投放储备名堂、早投放早收益的诉求较强。

政府债券新增0.69万亿元,同比多增0.4万亿元。瞻望2025年全年,在愈加积极的财政策略定调下,提高赤字率安排更大限制政府债券具有较强的详情趣,重叠2.8万亿元场合化债资源,忖度2025年政府债将保管高速推广态势,撑持社融增长。

表外融资三项统统新增0.57万亿元,同比少增284亿元;其中主若是未贴现银票新增0.46万亿元,同比少增983亿元。在径直融资方面,企业债券新增0.45万亿元,同比多增134亿元;股票净融资473亿元,同比多增51亿元。

从信贷角度来看,企业信贷投放已矣“开门红”,个东说念主住房贷款延续改善趋势。1月金融数据口径东说念主民币贷款新增5.13万亿元,同比多增0.21万亿元;贷款余额同比增长7.5%,增速环比下落0.1个百分点。

分部门来看,个东说念主住房贷款同比多增,非房个东说念主贷款需求偏弱。1月居民贷款新增4438亿元,同比少增5363亿元;其中,居民短贷减少497亿元,同比少增4025亿元;居民中长贷新增4935亿元,同比少增1337亿元。个东说念主住房贷款新增2447亿元,同比多增1519亿元。

在价钱方面,1月新披发个东说念主住房贷款利率约为3.1%,环比基本持平。2024年四季度以来地产销售持续回暖,带动按揭贷款需求开导;存量房贷利率调整后提前还款减少,共同激动个东说念主住房贷款景气度回升。个东说念主非房贷款需求开导较慢,尽管春节本事各式场景滥用需求郁勃,滥用贷亦降价促销,但在居民服务收入、钞票欠债表仍未出现本色改善的情况下,加杠杆滥用需求较弱。

企业贷款新增占比为93%,同比大幅多增。1月企业贷款新增4.78万亿元,同比多增9200亿元,创历史新高;其中,企业中长贷、短贷差异新增3.46万亿元、1.74万亿元,同比多增1500亿元、2800亿元;单据融资减少5149亿元,1月单据转贴现利率走高亦印证企业信贷增长较好,银行缩减单据融资、加强实体投放的诉求较强。或主若是各地重心名堂早开工抢开工,带动基建关联配套贷款快速投放。一季度仍需温雅化债对信贷增长的牵扯,以及节后复工阶段信贷需乞降投放情况。

1月M1口径改良落地,在原先M1基础上纳入个东说念主活期、非银支付机构备付金。1月新口径M1增速为0.4%,环比回落0.8个百分点,主若是春节错位的影响。即春节企业披发奖金使得单元活期入款下落、个东说念主活期入款加多,个东说念主入款部分用于还贷或投资,使得M1增速存在季节性回落。M2增速相对结识,同比增长7%,环比小幅下落0.3个百分点。或与年头财政开销阶段性减少,以及同行入款自律下部分非银入款流向表外资管居品联系。

对公信贷施展亮眼突显稳增长

2025年1月社融大超预期,一方面,政府债刊行节律边缘放缓,对城投贷款的替代效应也随之边缘松开;另一方面,由于春节时分错位,企业在2025年1月的流动性需求高于2024年同期。在入款方面,法式同行入款订价科罚持续挤出非银入款,这是导致1月社融顽强而M2增长较弱的蹙迫原因。

基于1月强势的社融数据,东海证券判断2-3月经贷“开门红”的压力有所减轻。2024年四季度贷款利率随基准连接下行,由于入款端利率同要领降,关于银行息差无须过于悲不雅。现阶段,债市波动加大,银行股息行情或有所降温,提议沿着财政及货币策略发力节律,加大对龙头中小银行的温雅。

1月对公信贷施展亮眼,后续“开门红”投放压力减轻。1月东说念主民币信贷投放大幅超出预期东说念主民币贷款(信贷进出口径)增量高达5.13万亿元,创下历史新高,与2024年四季度的曲折施展比较有显耀改善。此外,企业债券及政府债券的刊行情况也较为可不雅。

分部门来看,在对公信贷方面,短期贷款、单据融资、中恒久贷款及企业债券均同比多增,是信贷超预期的主要孝敬力量;其中,短期贷款及单据融资的多增,可能与春节本事企业流动性需求增大联系;中恒久贷款在高基数压力下仍已矣小幅多增,一方面大意是因为隐性债务置换边缘放缓,政府债对城投贷款的替代效应边缘松开;另一方面可能是受春节成分的影响,“开门红”信贷投放前置并网络于1月。

在个东说念主贷款方面,短期贷款与中恒久贷款均弱于2024年1月;其中,短期贷款施展尤为曲折,主要原因可能是狡计贷的增长势头显著松开。中恒久贷款未能延续2024年第四季度的改善态势,鉴于房地产策略持续积极,春节错位可能是一个蹙迫的影响成分。后续还需衔尾2-3月的数据,不雅察房地产阛阓的改善进程。

在政府融资方面,政府债刊行限制同比施展亮眼,彰显出较大的财政援手力度,但环比显著松开,标明在2024年第四季度网络刊行岑岭事后,刊行节律边缘放缓。刻下处于两会窗口期,政府债刊行节律可能依然较为隆重。后续需温雅2月底政事局会议对货币策略的定调,以及3月世界两会公布的财政赤字率贪图,这些信号将进一步了了策略协同发力的旅途。

法式同行入款订价科罚持续挤出非银入款,企业入款受春节错位影响低于2024年同期。受2024年12月自律组织法式同行入款订价科罚的影响,招待钞票建树可能从同行入款向债市分流,导致非银入款连接减少1.11万亿元,显著弱于季节性施展,这亦然酿成1月社融强(同比增长8%)而M2弱(同比增长7%)的蹙迫成分。

2024年,自律组织先后畅通利率向类活期入款与同行入款的传导机制,招待入款的套利空间显著攻讦。东海证券以为,后续监管对入款的扰动将会松开,入款波动可能主要取决于股债阛阓的施展。非金融企业入款减少2060亿元,与2023年和2022年春节位于1月的情况访佛,主若是因为春节本事奖金、工资开销力度较大,这与居民入款同比多增的情况互相印证。

宽财政稳信用撑持信贷增长

1月社融新增7.06万亿元,同比多增;社融存量限制415.2万亿元,同比增长8%,增速环比持平;其中,1月社融已矣同比多增,主要受策略性成分同样即政府债加速刊行以及贷款的前置投放,全体看稳增长的特征较为显著。1月政府债净融资限制达到6933亿元,社融口径新增贷款5.22万亿元,同比差异多增3986亿元和3793亿元。

1月政府债和新增贷款同比多增,灵验撑持社融施展。受策略性成分的同样,即政府债加速刊行以及贷款的前置投放,也体现了稳增长的特征。央行2024年四季度货币策略例会提到“加大货币信贷投放力度”,衔尾银行业金融机构对后续LPR将进一步下调的预期,或加速了信贷投放。

此外,高增的信贷数据响应实体部门融资需求的还原,衔尾财政入款数据的同比变动情况,忖度财政的显著发力或是促进实体部门融资需求回升的主要成分。此前,2024年年末化债资金干涉到实体经济,从而激动2024年12月M1同比增速回升2.3个百分点。新口径M1从2025年1月数据开动见效,忖度新口径M1同比增速或还是转正。

另外,研讨到春节时点成分,2025年1月M1增速或有波动。1月M1口径调整,纳入个东说念主活期入款和非银行支付机构客户备付金。从1月可比口径看,M1增速环比下行0.8个百分点,合适预期,忖度2月M1增速或持续回升。

在财政策略的带动下,利好宏不雅经济的短期回暖,重叠新一轮场合政府的债务置换缓解场合债务风险,银行板块全体钞票质地预期也随之有望改善,并保管板块估值的结识。另外,轮廓研讨银行股刻下的股息率以及估值水平,短期板块腐臭属性仍然较为显著。

1月东说念主民币贷款新增5.13万亿元,同比多增0.21万亿元,增速小幅降至7.5%。企业端,结构略有改善,单据压降、中长贷均同比多增。1月对公中长贷新增3.46万亿元,同比多增1500亿元,名堂储备贷款投放积极,但实体企业需求的复苏进程仍待不雅察;企业短贷当月新增1.74万亿元,或由于春节效应下企业流贷需求加多;单据贴现当月负增5149亿元,单据冲量行径弱化。

天然企业信贷节律前置,但居民需求仍然偏弱,居民信用推广延续放缓。1月居民短贷、中长贷单月同比差异少增4025亿元、1337亿元,居民信用推广仍偏弱,春节错位效应形成一定的扰动。与此同期,非银贷款同比减少2257亿元,非银贷款月度间数据波动较大,1月该项单月净减少,对社融形成一定的负向影响。

稳增长策略后果渐渐知道,宽信用保持可以的节律。咱们仍然看好银行板块的全齐收益施展,尤其上市银行的股息率上风仍然显著,在低利率环境下具备较强的资金蛊惑力。咱们判断,2025年上市银行盈利能力将保持结识、分成连接保持较高比例、信用风险不会出现大幅波动,经济筑底稳步复苏的进程中,遵守高股息银行的策略上佳。

2024年四季度货币策略推广说明发布,强调金融援手科技和滥用,强化利率传导。信贷结构持续优化,金融援手科技改革、促进消勤劳度加大。阻抑2024年年末,结构性货币策略存续10项,再贷款余额6.3万亿元,基本障翳“五篇大著作”,并援手房地产、本钱阛阓等重心鸿沟。阻抑2024年年末,科技型中小企业、专精特新企业、绿色、普惠贷款余额增速均高于一齐贷款平均。同期,合营“两重”“两新”策略,个东说念主滥用贷款同比增长6.2%,增速环比飞腾。忖度结构性货币策略器具将连接结识援手“五篇大著作”,并进一步聚焦科技;衔尾“两重”“两新”策略加力扩围,滥用金融援手力度有望加大。

落实阻抑宽松的货币策略,强化策略利率传导,激动社会轮廓融资成本下行。2024年,央行通过下调策略利率同样LPR下行并带动贷款利率下落,阻抑12月末,新披发贷款利率较上季度下落0.39个百分点至3.28%,在历史低位上进一步下行。下阶段,央行强调要主理好利率、汇率表里平衡,同样银行升迁自主感性订价能力,为促进经济进一步开导创造细腻的货币金融环境。

在贷款利率随基准定期下行的布景下,财政发力激动社融信贷“开门红”超预期。金融援手“五篇大著作”力度不减、规则完善,科技、滥用援手力度加大。策略利率传导有望进一步流通,升迁银行自主感性订价能力。货币策略阻抑宽松,银行息差仍承压,但欠债成本优化成效开释有望加速。

瞻望2025年,忖度在逆周期援救下限制增长有望保持隆重,净息差压力可控、忖度降幅收窄,房地产、狡计贷等重心鸿沟风险预期改善,忖度银行盈利有望保持隆重,看好经济预期边缘改善带来的估值开导。中期来看,在利率核心下行趋势下,低利率、钞票荒矛盾依然存在,仍然看好银行高股息的建树价值。资金层面,策略持续饱读舞中长线资金入市,忖度改日保障资金、ETF被迫资金将延续结识增长,结识的资金供给有望拉长银行平均持股期,有助于银行股价保持结识全齐收益。

就银行板块而言体育游戏app平台,开源证券提议温雅两条投资干线:第一,中恒久资金入市、指数化投资激动银行建树价值增强。在利率核心下行的趋势下,高股息方针建树价值增强。第二,逆周期援救策略成效渐渐知道之下,银行个股基本面预期改善带来估值进一步开导,提议温雅有功绩开释空间的优质区域银行。

Powered by 开云「中国大陆」Kaiyun·官方网站 - 登录入口 @2013-2022 RSS地图 HTML地图